不動産証券化市場を鑑定評価で支える当研究所の取り組み ~「不動産研究」第64巻第3号より~

証券化部 次長 口石智義

不動産証券化には投資家、アセットマネジャー、金融機関等、多くの関係者が関わっているが、鑑定機関は証券化対象不動産の鑑定評価を通じて重要な役割を担っている。

当研究所では、証券化対象不動産の鑑定評価に対応すべく現在の証券化部の前身である証券化プロジェクト室を不動産証券化市場の黎明期である2000年に設立した。当時、日本において不動産証券化市場は成熟しておらず、証券化プロジェクト室の職員は手探りでDCF法等の評価手法、利回り指標である不動産投資インデックスの開発等について調査研究をしつつ、先駆的な案件を受任することで評価技術を確立していった。

不動産証券化市場の中核を担うREIT市場(J-REIT、私募 REIT)は、2022年4月末時点において、投資法人数103・保有不動産5,740物件、保有不動産総額(取得価格ベース)約26.3兆円(1)にまで拡大している。私募ファンド市場も加えた不動産証券化市場規模は40兆円(2)を超える規模と推定されている。

証券化プロジェクト室は証券化市場の発展とともに業容拡大し、2012年には独立部署(証券化部)となった。現在、当研究所は、REITにおける鑑定評価において約1/3のシェアを占めており、業界トップの地位にある。4名からスタートした証券化担当部署の職員数は2022年5月末時点で70名となり、当研究所最大の部署の一つにまで成長している。

動きの激しい不動産市場において、証券化部では、市況観のアップデートとブラッシュアップを通じて正確な価格判断を伝えるため、所内各部署と連携しながら、様々な取り組みを行っている。以下では2つの取り組みについて紹介したい。

1.市場の変化を適切に評価に反映させる取組

証券化対象不動産の鑑定評価における収益価格を求めるに当たっては、DCF法を適用することが求められているほか、併せて直接還元法を適用することにより検証を行うことになる。

収益還元法において採用される利回りは投資家等に特に関心の高いものとなっている。このため、証券化部では客観性、透明性を担保すべく利回りベンチマークを設定し、少なくとも半年に1度見直すことにより動きの激しい不動産市場に即応している。

なお、当研究所では、半年に一度「不動産投資家調査」を通じて投資不動産の利回りを調査している。当調査は140社以上から回答いただいたアンケートに基づき、不動産投資における期待利回りを中心に市場参加者の投資スタンスを集計したものである。過去からの推移や今後の見通しとして参考になるものの、集計結果の代表値として中央値を採用していることから、必ずしも実際の取引に基づいて算出された数値ではない。したがって、実際の鑑定評価では、不動産投資家調査を重要な指標として参考としながらも、以下のプロセスを経たうえで不動産投資家調査において示される期待利回りとは異なる利回り水準を採用している。

利回りベンチマークの見直しプロセスは以下のとおりである。

① 日常の鑑定評価業務で収集したデータ、市場取引データ、各種経済指標等をもとにベンチマークの仮設定を行う。

② 主要市場参加者と意見交換を対面で実施するとともに、当研究所が実施している不動産投資家調査結果を確認のうえ、仮設定したベンチマーク案が市場参加者の感度と乖離がないかを確認する。

③ ②をふまえ、当研究所主要部署のメンバーが参加する評価方針見直し会議を開催し、参加者が合議することにより利回りベンチマークを決定し、実際の鑑定評価に使用している。

利回りベンチマークの見直しプロセス(1年に2回)

2.様々な用途の不動産を深く分析する取組

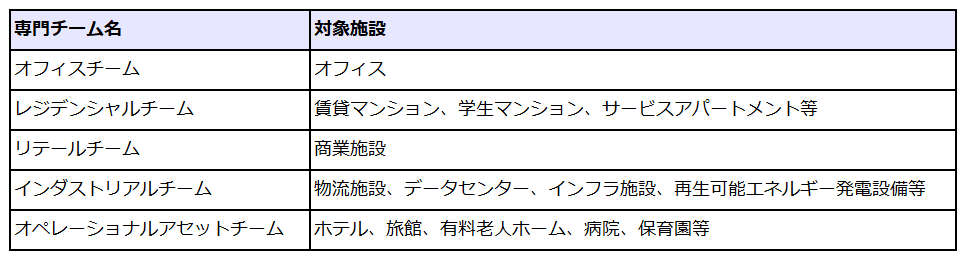

不動産証券化の対象用途としては、当初、主にオフィス、賃貸マンション、商業施設が中心であった。しかし、近年では物流施設、ホテル、ヘルスケア施設、インフラ設備等と対象用途は拡大している。専門特化したリートが増えており、用途ごとに専門性が深化している。

証券化部では特定の用途に関する専門性を追求すべく、以下の5つの専門チームを配している。

なお、REIT先進国である米国では通信基地局、セルフストレージ、森林等も不動産証券化の対象となっている。将来的には、日本においても証券化対象となる用途の拡大が見込まれる。

以上、証券化部における取り組みを紹介してきた。不動産証券化市場の発展と投資家保護に貢献できるよう、これからも各種取り組みを継続していくので証券化部の今後に期待いただきたい。

注 (1)ARES「ARESマンスリーレポート(2022年5月)」より作成

(2)株式会社三井住友トラスト基礎研究所「不動産私募ファンドに関する実態調査2022年1月」より作成

(「不動産研究」第64巻第3号 特集:特集「オフィスの新潮流」 証券化部 次長 口石智義)