東京・大阪・名古屋のオフィス賃料予測

当公表資料は、オフィス市場動向研究会(日本不動産研究所と三鬼商事(株)との共同研究会)が、日本経済研究センターの中期経済予測のマクロ経済データを活用して、計量的アプローチにより将来のオフィス市況の動向を推計しています。

調査結果の概要

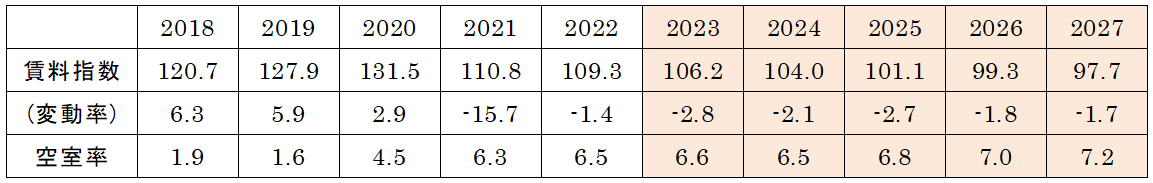

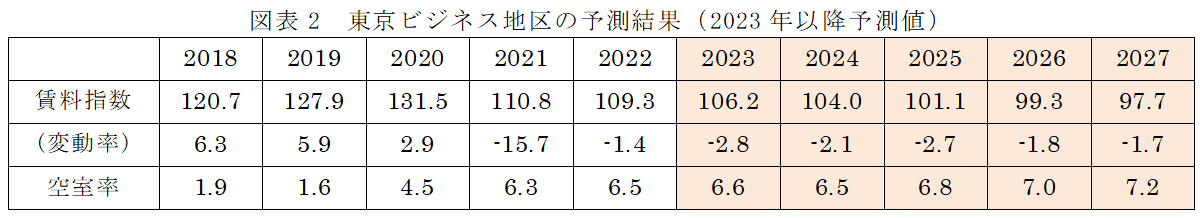

●東京ビジネス地区の予測結果

新型コロナの影響で上昇した空室率は、2023年(年末時点、以下同様)は、大規模供給により6.6%と高止まりし、賃料(成約ベース、以下同様)は前年比-2.8%と下落。2024年は、新規供給の落ち着きを受けて空室率は6.5%と若干の改善に転じるが、賃料は高水準の空室率を背景に前年比-2.1%と低下が継続(下落幅は縮小)。2025年には、再び大量の新規供給が予定されており、空室率は6.8%と再び上昇、賃料も前年比-2.7%と下落幅が拡大。

(注)賃料指数は2010年を100とする。賃料指数、空室室(%)とも年末の数値。

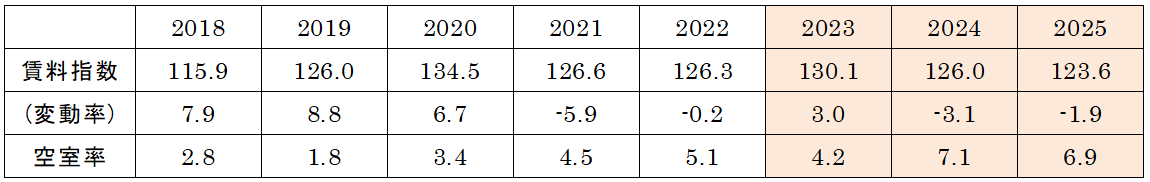

(注)賃料指数は2010年を100とする。賃料指数、空室室(%)とも年末の数値。

変動率は、賃料指数の対前年変動率(%)。

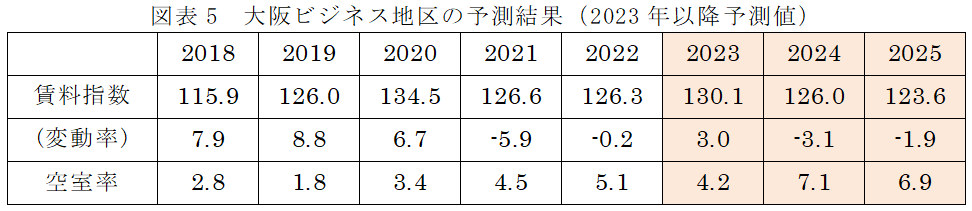

●大阪ビジネス地区の予測結果

2023年は、新規供給が限定的であるため空室率は4.2%まで低下し、賃料は前年比+3.0%と上昇。2024年には、梅田地区での大規模な新規供給等の影響で空室率は7.1%に大きく上昇し、賃料は前年比-3.1%と下落に転じる。2025年には、新規供給は落ち着いて空室率は6.9%に低下するが、高水準の空室率が続く中、賃料は下落基調で推移(下落幅は縮小)。

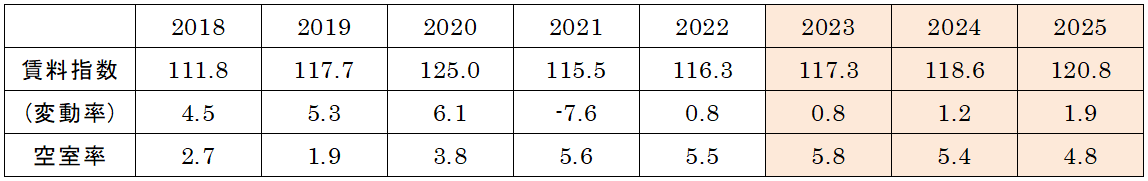

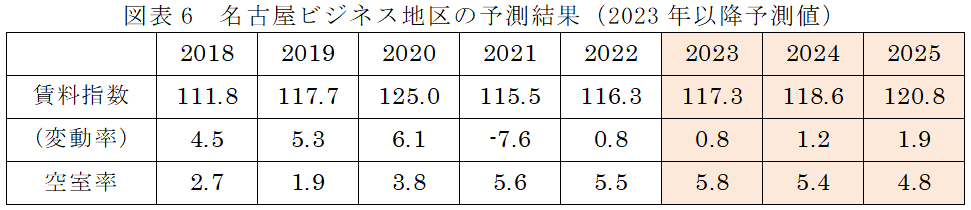

●名古屋ビジネス地区の予測結果

2023年は、高水準の新規供給により空室率は5.8%と緩やかに上昇するものの、賃料は小幅ながら上昇傾向を維持。2024年には、新規供給が落ち着き、空室率は5.4%に低下し、賃料は引き続き緩やかに上昇。2025年も需給状況に大きな変動要素はなく、2024年からの傾向が継続。

1.調査結果

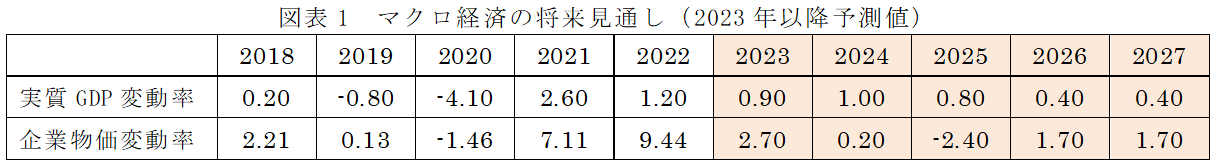

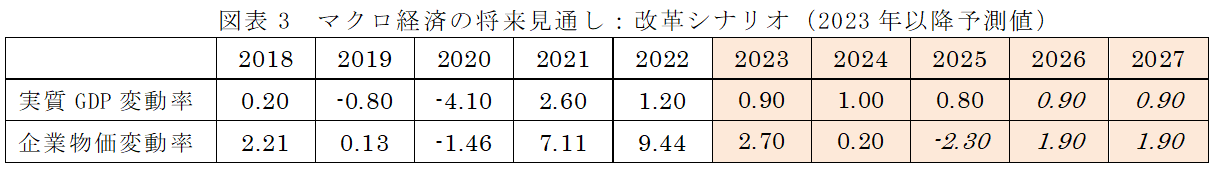

1)予測の前提となるマクロ経済見通し:標準シナリオ

マクロ経済の予測値は、日本経済研究センターの「第193回短期経済予測(2023年3月9日)」、「第49回中期経済予測:標準シナリオ(2023年3月23日)」を採用。

(注) 2022年までは実測値(内閣府「四半期GDP速報(2023年5月17日)」、

(注) 2022年までは実測値(内閣府「四半期GDP速報(2023年5月17日)」、

日本銀行「主要時系列統計データ表:国内企業物価指数」)。単位は%。

2)東京ビジネス地区

・2023年は、経済状況の回復基調のなかオフィス需要は増加するが、大量の新規供給を十分に吸収するほどの力強さはなく、空室率は6.6%と高止まり。そのため、賃料指数は前年比-2.8%の106.2と下落。

・2024年は、新規供給が限られる見通しであるが、オフィス需要の伸びが鈍化するため、空室率は6.5%と高止まりの状況が継続。賃料指数は前年比-2.1%の104.0と下落傾向が続く。

・2025年は、大規模な再開発の竣工が続き、新規供給量が過去最大レベルとなるため、この供給をオフィス需要が吸収しきれず、空室率は6.8%に上昇。賃料指数は、空室率の上昇の影響から、前年比-2.7%の101.1に下落。

・2026年は、新規供給が限られる見込みであるが、経済成長率の減速によってオフィス需要は伸び悩み、空室率は7.0%に上昇。賃料指数は空室率の上昇により前年比-1.8%の99.3と下落が続く。

・2027年は、新規供給が少ないものの、需要の増加が鈍く、空室率は7.2%に上昇、賃料指数は前年比-1.7%の97.7と下落傾向が継続。

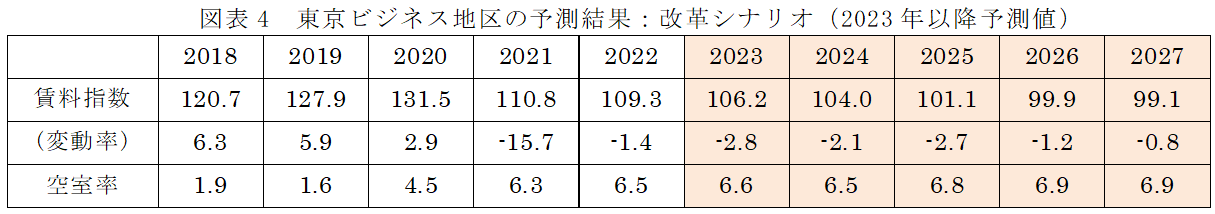

[参考]日本経済研究センター「第49回中期経済予測:改革シナリオ)」を採用した場合

(注)改革シナリオでは、デジタル化は貿易開放に伴う国内TFP向上度合いを増幅させること、貿易に伴う海外からの知識の獲得はデジタル化によって促進されること。そしてデジタル化は中期的に地方部の各産業の生産性を底上げさせるとし、2025年以降に一定の進展があることを想定。

(注)改革シナリオでは、デジタル化は貿易開放に伴う国内TFP向上度合いを増幅させること、貿易に伴う海外からの知識の獲得はデジタル化によって促進されること。そしてデジタル化は中期的に地方部の各産業の生産性を底上げさせるとし、2025年以降に一定の進展があることを想定。

前記の改革シナリオを前提に、東京ビジネス地区の空室率と賃料指数を予測推計した結果は、図表4のとおりである。

3)大阪ビジネス地区

・ 2023年は、経済状況の回復基調のなかオフィス需要は増加し、新規供給が限られるため、空率在庫は徐々に解消に向かい、空室率は4.2%まで低下。空室率の低下を受けて、賃料指数は前年比+3.0%の130.1と下落から上昇に転じる。

・ ただし、2023年の空室率の低下については、既存ビルの建替に伴う貸し止めや建物の除却等の動き次第というところが大きく、上記の結果ほどは市況が改善しない可能性も否定できない。

・ 2024年は、大規模な再開発の竣工が続き、新規供給量が過去最大レベルとなるため、空室率は7.1%に大きく上昇。賃料指数は空室率の大幅上昇の影響により、前年比-3.1%の126.0に下落。

・ 2025年は、新規供給が限られる見通しである一方、需要の伸びも限定的であり、空室率は6.9%と小幅な低下にとどまる。賃料指数は前年比-1.9%の123.6と下落するが、下落幅は縮小。

4)名古屋ビジネス地区

(注)2025年の新規供給は日本不動産研究所による推定値。この推定値を前提に同年の空室率を予測。

(注)2025年の新規供給は日本不動産研究所による推定値。この推定値を前提に同年の空室率を予測。

・2023年は、経済状況の回復基調のなかオフィス需要は増加するものの、大規模物件等の新規供給の増加分を吸収しきれず、空室率は5.8%に上昇。賃料指数は前年比+0.8%の117.3と上昇傾向が続く見通し。

・ただし、需給が徐々に緩む状況の中で、上記の予測推計のように賃料指数が上昇するかどうかは大型物件のリーシングの進捗次第といえる。

・2024年は、新規供給が限られる見通しであり、空室率は5.4%と緩やかに低下。空室率の低下を受けて、賃料指数は前年比+1.2%の118.6と小幅に上昇。

・2025年は、新規供給が限定的であるため、空室率は引き続き低下し、4.8%となる見通し。空室率が低下傾向にある中、賃料指数は前年比+1.9%の120.8と小幅な上昇が続く。

2.調査方法

東京ビジネス地区(千代田区、中央区、港区、新宿区、渋谷区)のオフィスビル(延床面積3,000㎡以上)、大阪ビジネス地区(梅田、南森町、淀屋橋・本町、船場、心斎橋・難波、新大阪地区)のオフィスビル(延床面積1,000坪以上) 、名古屋ビジネス地区(名駅、伏見、栄、丸の内地区)のオフィスビル(延床面積500坪以上) の2001~2022年の成約事例データをもとに、以下の手順で賃料及び空室率の動向を予測推計。

① 賃料指数の作成(ヘドニック型指数の作成)

成約事例データ等をもとに、共益費込み賃料のヘドニック分析を行い、その結果を利用してヘドニック型の賃料指数を作成。

② オフィス賃料変動モデルの構築(マクロ計量モデルの応用)

実質GDP等の経済指標を使って空室率及び賃料指数を求める式を推定し、これらを組み合わせたモデルを構築。

③ オフィス賃料の予測

日本経済研究センターによるマクロ経済の将来見通しを採用し、三鬼商事から提供された新規供給データ(公表値)を利用して、上記②モデルで空室率及び賃料の動向を予測推計。

■本資料の記載内容(図表、文章を含む一切の情報)の著作権を含む一切の権利は一般財団法人日本不動産研究所に属します。また記載内容の全部又は一部について、許可なく使用、転載、複製、再配布、再出版等をすることはできません。

■本資料は作成時点で、日本不動産研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任を負うものではなく、今後の見通し、予測等は将来を保証するものではありません。また、本資料の内容は予告なく変更される場合があり、本資料の内容に起因するいかなる損害や損失についても当研究所は責任を負いません。

▶PDFでのダウンロードはこちら

【本件に関するお問い合わせ先】

一般財団法人日本不動産研究所 研究部 富繁・水田 電話:03-3503-5335/WEBからのお問い合わせ

【転載のお申し込み】 https://www.reinet.or.jp/?page_id=193