WACC(加重平均資本コスト)を利用した事業価値評価への当研究所の取り組み

「不動産研究」第65巻第3号より

資産ソリューション部 上席主幹 佐藤 裕人

本稿では、近年当研究所で取扱いが増加しているWACC(加重平均資本コスト)を利用した事業価値評価について概観し、今後の展望についても紹介したい。

1.近年の当研究所の事業価値評価への取り組み

当研究所では、主に以下のようなケースでWACCを利用した事業価値評価を行っている。

| ○ 上場インフラファンドの太陽光発電事業の評価 不動産鑑定評価とは別に事業価値評価が制度上必須となっているケース。 |

| ○ 熱供給施設、鉄道財団などのインフラ施設の評価 不動産鑑定評価で用いる還元利回りの査定が難しい資産の評価のケース。 |

| ○ 工場機械・動産の評価 コスト・アプローチ(積算価格)とインカム・アプローチ(収益価格)を併用することにより、相互の価格のチェックが求められるケース。 |

2.事業価値評価の概要

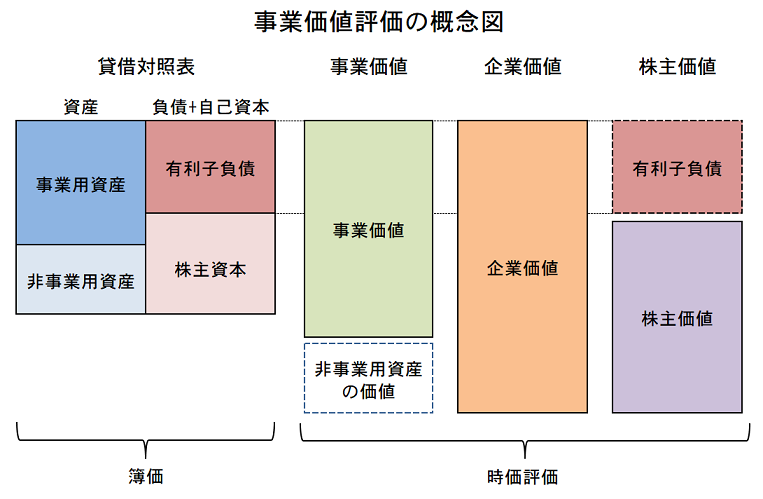

① 事業価値、企業価値、株主価値の関係

事業価値とは、事業から創出される価値で、その概念図は下記のとおりである。

事業価値の求め方は後述のとおりで、これに非事業用資産の価値を加えたものが企業価値となる。また、企業価値から有利子負債等の他人資本を差し引いたものが株主価値となる。

② 事業価値評価に用いるDCF法とは

事業価値評価に用いる手法には、コスト・アプローチ(ネットアセット・アプローチ)、マーケット・アプローチ、インカム・アプローチの3種類があるが、以下では、最も一般的に使われているインカム・アプローチの内のDCF法について記述する。

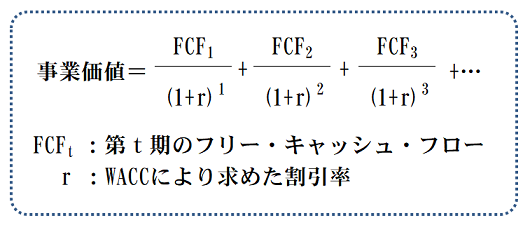

DCF法では、将来にわたり獲得が期待される各年のフリー・キャッシュ・フロー(詳細は後述。)をWACC(詳細は後述。)により求めた割引率で現在価値に割り引いた額の合計を持って、評価額とする。DCF法を計算式で表すと下記のとおりである。 これは、不動産鑑定評価におけるDCF法と類似の考え方だが、割引対象のキャッシュ・フローと割引率の求め方には、後述のような違いがある。

これは、不動産鑑定評価におけるDCF法と類似の考え方だが、割引対象のキャッシュ・フローと割引率の求め方には、後述のような違いがある。

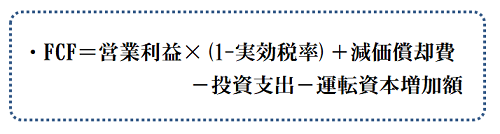

③ フリー・キャッシュ・フローとは

フリー・キャッシュ・フロー(以下、「FCF」という。)は、税引後営業利益に減価償却費を加え、投資支出を控除し、更に、運転資本増加(減少)額を控除(加算)することによって求める。

以上を計算式で表すと次のとおりである。

上記の計算式のように税金の支払い、投資支出等を終えた後のキャッシュ・フローは、債権者、投資家の立場から見ると、事業拡大のための追加投資、負債の返済、株主への配当などに自由(フリー)に使えるキャッシュとみなされ、これがDCF法で使用するFCFとなる。

上記の計算式のように税金の支払い、投資支出等を終えた後のキャッシュ・フローは、債権者、投資家の立場から見ると、事業拡大のための追加投資、負債の返済、株主への配当などに自由(フリー)に使えるキャッシュとみなされ、これがDCF法で使用するFCFとなる。

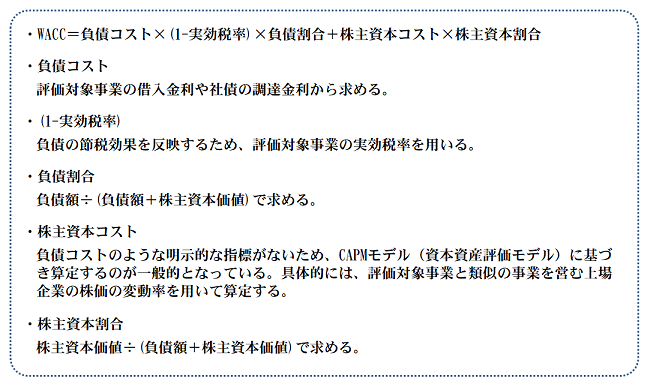

④ 割引率として用いるWACCとは

WACCはWeighted Average Cost of Capitalの略で、日本語では、「ワック:加重平均資本コスト」と呼ばれる。

計算式は下記のとおりで、評価対象事業の資本構成割合(有利子負債の額と株主資本の時価の割合)に応じて、負債コストと株主資本コストを加重平均して求める。事業の資金調達に要するコストから、事業の価値評価に使用する利回りを求めていることになる。

3.不動産鑑定評価と事業価値評価との相違

不動産鑑定評価と事業価値評価で採用するDCF法には共通点が多いが、相違点もあり、そのうち重要なものを挙げると以下のとおりである。

① キャッシュ・フローの相違

不動産鑑定評価のDCF法では、通常税引前のキャッシュ・フローを用いるが、事業価値評価に用いるFCFは前述のとおり税引後のものである。

② 割引率の前提の相違

上記①と関連するが、事業価値評価で使用する割引率(WACCにより求めた割引率)は、税引後のキャッシュ・フロー(FCF)に対応している。

不動産鑑定評価において使用する割引率の査定時にWACCにより求めた割引率を参考とする場合があるが、その際には、キャッシュ・フローの違いに対応した調整が必要となる。

③ 評価基準の有無

不動産鑑定評価には誰もが従うべき不動産鑑定評価基準があるが、事業価値評価にはそのような基準がない。そのため、実務的な一定の慣行はあるものの、評価の各段階において取るべき手法についての意見の相違が多数存在する(本稿では詳細について触れていない)。

4.当研究所の事業価値評価の優位性

これまで、インカム・アプローチの内のDCF法について説明を行った。これが多くの場合、事業価値評価の中心となる手法であることは間違いない。一方、コスト・アプローチ(各資産の再調達価格から経年等による減価額を控除した価格を合計する手法)が、わずかなキャッシュ・フローや割引率の変動で結果が大きく変わってしまうインカム・アプローチに対する有力な検証手段となる。また、事業価値評価の対象となる資産の多くは、不動産(土地・建物)・構築物・機械等から成る有形固定資産で、それぞれの資産の単独価値の合計≒事業価値となることも多い。

以上のように、インカム・アプローチとコスト・アプローチを併用することで事業価値評価の信頼性がより高まることになることから、特にコスト・アプローチ分野において、不動産を中心とした資産評価に長年の実績を有する当研究所に優位性がある。

5.事業価値評価に関する今後の展望

事業価値評価に関連する最近の動きをピックアップすると以下のとおりである。

① インフラ投資対象資産の多角化

これまでインフラ投資の対象となっていた資産の主な物は、大型の太陽光発電設備(メガソーラー)であり、開発用地不足により、この拡大には一服感もある。しかし、風力発電設備など、投資対象資産が拡大しており、上場インフラファンドでも、風力発電施設の取得が確認されている。

また、政府のアクションプランでは、令和13年までにコンセッション(公共施設等運営)について7兆円規模の実施を目指しており、こちらも事業価値評価の対象となる。

将来的には、SMR(小型原子力発電)施設や森林事業に投資対象が広がる可能性もある。

② インフラ投資市場への参入事業者の増加

国内不動産投資会社が、今後有望な市場として、インフラ投資事業の参入を検討する例が見られる。また、大手外資系インフラ投資会社の本邦市場への参入が見られるなど、インフラ投資市場の活性化が見込まれている。

③ 産業構造の変化に伴う工場機械等への減損会計ニーズの高まり

自動車のEV化に代表される産業構造の大転換に伴い陳腐化した工場機械等への減損会計の適用のための評価ニーズが増加している。

以上のように、今後も拡大が見込まれる事業価値評価への、資産ソリューション部の積極的な取り組みに期待いただきたい。

(「不動産研究」第65巻第3号 特集「WACC(加重平均資本コスト)を利用した事業価値評価への当研究所の取り組み」

資産ソリューション部 上席主幹 佐藤 裕人)